Оборачиваемость запасов

Содержание:

- Как использовать коэффициент оборачиваемости активов на практике

- Расчет нормативной оборачиваемости

- Коэффициент оборачиваемости оборотных средств (активов). Экономический смысл

- Замедление — оборачиваемость

- Экономическая интерпретация значений коэффициента оборачиваемости основных средств

- Экономический эффект в результате ускорения оборачиваемости

- Для чего нужен показатель

- Оборачиваемость запасов

- Коэффициент оборачиваемости запасов. Формула расчета по балансу и МСФО

Как использовать коэффициент оборачиваемости активов на практике

Сам по себе этот показатель малоинформативен и его следует применять исключительно в сравнительных целях:

- для сравнения нескольких компаний, отдавая предпочтение той из них, чей коэффициент оборачиваемости активов в итоге получился выше;

- Для сравнения результатов деятельности компании в нескольких временных периодах, анализируя, таким образом, динамику этого показателя. Хорошим сигналом является его рост от периода к периоду.

Применяя этот коэффициент для анализа эффективности управления активами той или иной компании, всегда следует сравнивать между собой только компании, принадлежащие к одной отрасли и близкие по сфере своей деятельности. Ведь оборачиваемость активов плохенькой торговой компании может быть на порядок выше аналогичного показателя отличной ресурсодобывающей компании.

Давайте в качестве примера рассмотрим две компании, принадлежащие к одной отрасли и близкие по сфере своей деятельности: Лукойл и Роснефть. Не будем залезать далеко в статистику, ведь для того, чтобы понять сам принцип использования рассматриваемого показателя, нам достаточно будет рассмотреть два временных периода за 2016 и 2017 годы.

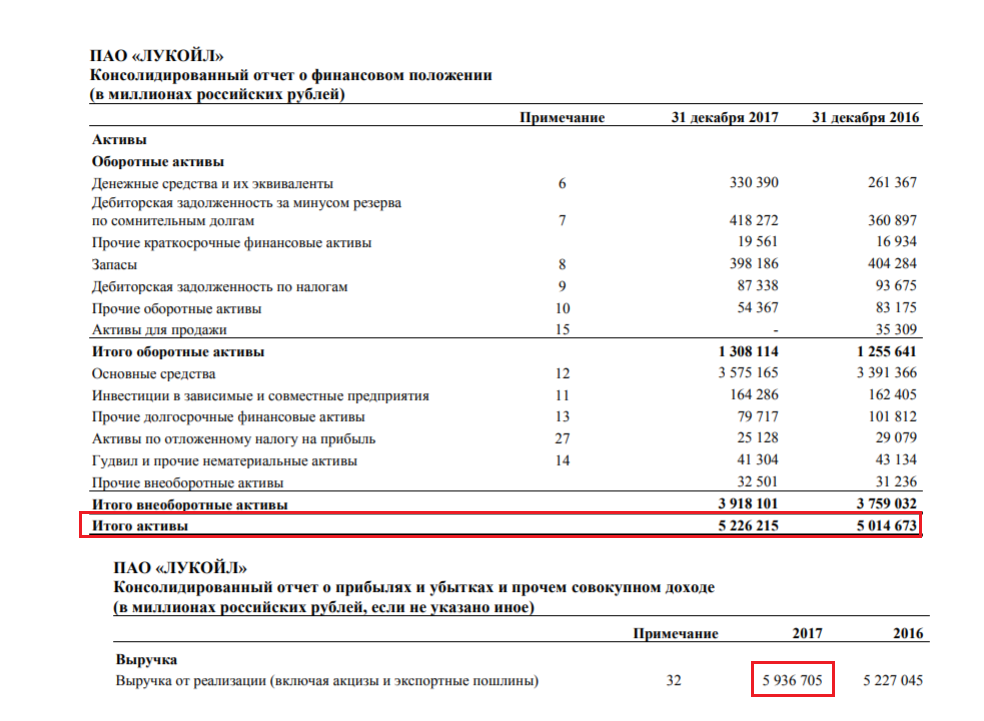

Расчёт ресурсоотдачи для компании Лукойл

Для начала рассчитаем коэффициент для компании Лукойл. Для этого возьмём данные из её открытой статистики, опубликованные по адресам: http://www.lukoil.ru/FileSystem/9/116579.pdf (за 2016 год) и http://www.lukoil.ru/FileSystem/9/207779.pdf (за 2017 год).

Вот выборка данных из отчётности за 2016 год:

Среднегодовую стоимость активов рассчитываем как среднее арифметическое от их стоимости на начало и на конец рассматриваемого периода (с 31 декабря 2015 по 31 декабря 2016 года):

(5 014 673 000 000 + 5 020 607 000 000) / 2 = 5 017 640 000 000 рублей

Далее вычисляем искомый коэффициент. Для этого делим значение выручки за 2016 год на полученное выше значение среднегодовой стоимости активов:

5 227 045 000 000 / 5 017 640 000 000 = 1,04

Теперь проведём те же самые расчёты по данным за 2017 год:

Среднегодовая стоимость активов Лукойла:

(5 226 215 000 000 + 5 014 673 000 000) / 2 = 5 120 444 000 000 рублей

Коэффициент оборачиваемости активов:

5 936 705 000 000 / 5 120 444 000 000 = 1,16

Расчёт ресурсоотдачи для компании Роснефть

Аналогичные финансовые отчёты компании Роснефть можно найти по адресам: https://www.rosneft.ru/upload/site1/document_cons_report/Rosneft_FS_12m2016_RUS_signed_22.pdf (за 2016 год) и https://www.rosneft.ru/upload/site1/document_cons_report/Rosneft_FS_12m2017_RUS.pdf (за 2017 год).

Считаем коэффициент оборота активов за 2016 год:

Среднегодовая стоимость активов компании Роснефть за рассматриваемый период:

(11 030 000 000 000 + 9 642 000 000 000) / 2 = 10 336 000 000 000 рублей

А коэффициент оборачиваемости активов, соответственно:

4 988 000 000 000 / 10 336 000 000 000 = 0,48

А теперь, те же расчёты за 2017 год:

(12 227 000 000 000 + 11 117 000 000 000) / 2 = 11 672 000 000 000 рублей

6 014 000 000 000 / 11 672 000 000 000 = 0,52

Делаем выводы

Как видно из проведённых расчётов, коэффициент оборота активов показывает положительную динамику для обеих анализируемых компаний. Так для Лукойла он вырос с 1.04 до 1.16, а для Роснефти – с 0.48 до 0.52. Это говорит о том, что и та и другая компания в целом наращивают эффективность в управлении своими активами. Ставим плюсик обеим рассматриваемым компаниям.

Теперь сравним, собственно, саму величину коэффициента. Очевидно, что по этому параметру однозначно выигрывает компания «Лукойл» (за 2017 год: 1.16 против 0.52). Поэтому ставим плюсик Лукойлу.

В итоге наиболее предпочтительными (по данному показателю**) оказываются акции компании Лукойл, что косвенно и подтверждают ниже приведённые графики их котировок.

На обоих графиках прослеживается положительная динамика, но у Лукойла она, несомненно, более выражена.

** Не забывайте, что здесь приведён лишь пример анализа для данного рассматриваемого коэффициента. Полный анализ компании предполагает охват, куда большего количества параметров и финансовых коэффициентов. Поэтому, делать выводы о будущем росте курса акций, исходя лишь из сравнительной динамики коэффициента оборота активов, ни в коем случае не рекомендуется.

Кроме этого, здесь возможен не совсем корректный выбор компаний для сопоставления (Лукойл и Роснефть). Однако для целей объяснения использования рассматриваемого коэффициента на конкретном примере это не столь существенно.

Финансовый анализ

Расчет нормативной оборачиваемости

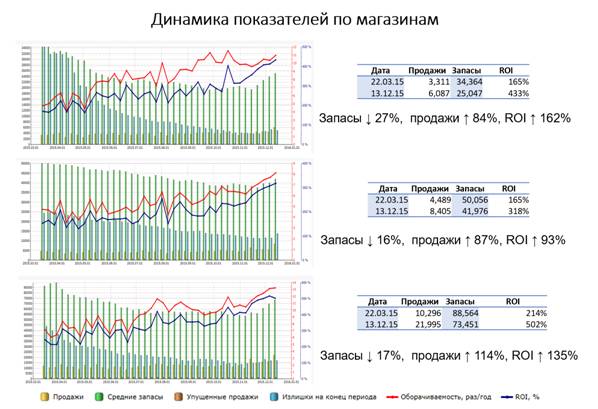

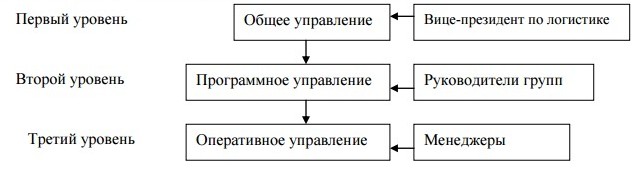

Поэтому в существующей ситуации каждой компании необходимо пересматривать привычные методы работы и осваивать новые методики. И в первую очередь, это должно коснуться работы с товарными запасами

Необходимо направит внимание на создание такой системы управления запасами, которая бы поддерживала оптимальный уровень запасов. Иначе можно оказаться в очередной период спада экономики с огромными запасами на складах и без копейки свободных денег

Начать эти изменения можно с выявления резервов снижения уровня запасов и ускорения оборачиваемости товарных запасов. В данной статье я расскажу о методике, которая позволяет провести такой анализ и об основных причинах возникновения больших запасов.

Для такого анализа я предлагаю использовать нормативную оборачиваемость (подробнее о ней я писала в статье Цена оборачиваемости)

Сложность в том, что ее необходимо рассчитывать отдельно по каждой номенклатурной позиции, а для понимания «картины в целом» нужно знать нормативную оборачиваемость в целом по всем товарам. Здесь нам поможет расчет средневзвешенного значения показателя нормативной оборачиваемости. При небольшом количестве товаров в компании можно провести такой расчет. Но в основном все компании торгуют очень большим количеством номенклатурных позиций. Что можно сделать в этом случае? Можно взять основные 2-3 группы товаров и по ним уже провести анализ оборачиваемости. Если сделать АВс анализ по группам продукции окажется, что несколько групп дают нам основной – 60-70 % объема продаж.

Можно также оценить и по объему остатков в стоимостном выражении, в этом случае мы выделим наши основные группы, в которых связан наш капитал и можем определить по ним, есть ли резерв повышения оборачиваемости. Рассмотрим эти расчеты на примере.

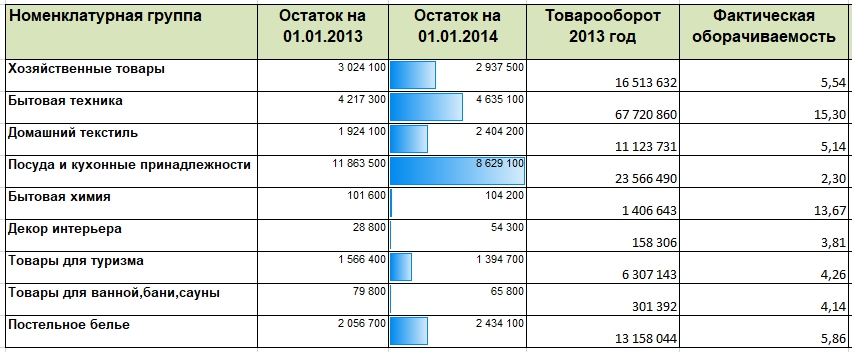

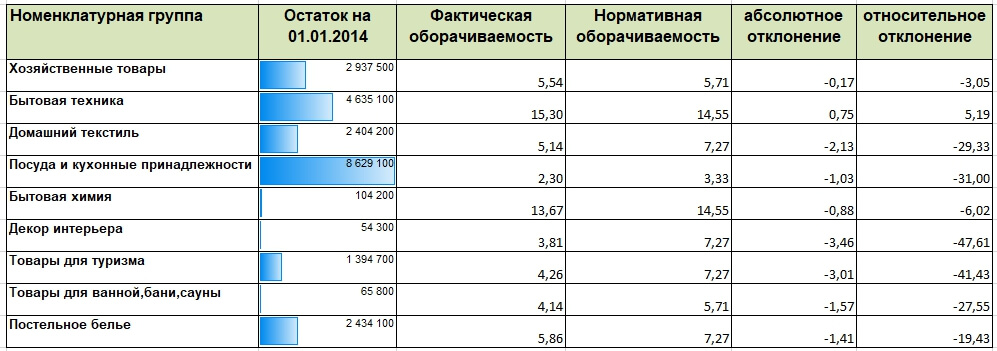

Таблица 1. Расчет фактической оборачиваемости за 2013 год

Таблица 2.Расчет нормативной оборачиваемости за 2013 год

После того, как мы посчитали фактическую оборачиваемость и нормативную по выбранным группам, мы можем увидеть, что у нас происходит с запасами. Если фактическая оборачиваемость ниже нормативной по группе, это означает, что у нас запасов больше, чем необходимо и что у нас есть резервы повышения оборачиваемости. Конечно, речь идет не о разнице в несколько процентов. Такую разницу между нормативной и фактической оборачиваемостью можно назвать «идеальной». Речь идет о значительно бОльшей величине такой разницы, причем если в компании не ведется планомерной работы по контролю уровня запасов и оборачиваемости, то при таком анализе можно будет увидеть значительные резервы повышения оборачиваемости. Если же в компании постоянно ведется работа по оптимизации запасов, то разница будет незначительной.

Возможна и другая ситуация, когда фактическая оборачиваемость ниже нормативного показателя. Если разница значительна, то речь идет о том, что компания работает с большими дефицитами товаров. Дефициты товаров отрицательно влияют не только на объем продаж и потери доходов, но и в долгосрочной перспективе приводят к потери клиентов и уменьшении доли на рынке. Поэтому если при анализе оборачиваемости выявлено, что фактическая оборачиваемость значительно ниже нормативной, необходимо обязательно улучшать планирование поставок и повышать степень удовлетворения заказов клиентов. Но в рамках данной статьи речь пойдет о том, как можно повысить оборачиваемость.

Таблица 3. Отклонения оборачиваемости

Примечание: Я подготовила пример расчета в Excel нормативной оборачиваемости по товару и по группе товаров, с помощью которого можно выявить неликвиды. Оставьте в форме свой электронный адрес и получите шаблон с расчетами.

Коэффициент оборачиваемости оборотных средств (активов). Экономический смысл

Коэффициент оборачиваемости оборотных средств определяет эффективность деятельности предприятия не с точки зрения прибыльности, а с точки зрения интенсивности использования оборотных средств (активов). Коэффициент показывает сколько раз за выбранный период (год, месяц, квартал) оборачиваются оборотные средства.

Что входит в состав оборотных средств?

В оборотные средства включают:

- Запасы,

- Деньги,

- Краткосрочные вложения,

- Краткосрочную дебиторскую задолженность .

От чего зависит значение коэффициента оборачиваемости оборотных средств?

Значение коэффициента напрямую связано:

- С длительностью производственного цикла,

- Квалификации персонала,

- Вида деятельности предприятия,

- Темпов производств.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Коэффициент оборачиваемости оборотных средств. Синонимы

Синонимы у этого коэффициента могут быть следующие: коэффициент оборачиваемости оборотных активов, коэффициент оборачиваемости мобильных средств, коэффициент функционирующего капитала. Полезно знать синонимы у коэффициента, так как зачастую в литературе он называется по-разному. И чтобы вас это не вводило в заблуждение нужно предполагать, какие у показателя есть синонимы. Кстати, это одна из проблем отечественной экономики – каждый экономист почему-то хочет назвать коэффициент по-своему. Отсутствует единство в терминах и определениях.

Замедление — оборачиваемость

Полученные значения показывают величину снижения прибыли при замедлении оборачиваемости на 1 день. Такие показатели называются показателями сипы связи.

В связи с этим необходимо выяснить конкретные причины замедления оборачиваемости товаров, как изменились сверхнормативные запасы, как выполняется план завоза товаров и план товарооборота, каков состав товарных запасов.

|

Стадии кругооборота капитала. |

Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния предприятия.

Аналогично определяют и дополнительные вложения оборотных средств при замедлении оборачиваемости.

Такая форма снабжении, не говоря уже об огромном замедлении оборачиваемости средств, неизбежно приводит к ежемесячным авралам на разгрузку сразу 60 вагонов во избежание их простоя и вызывает излишние расходы.

|

Обобщение возможного снижения суммы оборотных. |

Увеличение остатков готовой продукции на складах предприятий ведет к замедлению оборачиваемости оборотных средств. Оборотный капитал, замороженный в запасах готовой продукции, не может быть использован для более прибыльных вложений, что сокращает уровень доходности предприятия. В основе оптимизации остатков готовой продукции на складе лежит обоснование норм оборотных средств по этой статье.

В целях анализа влияния, которое оказывает на ускорение или замедление оборачиваемости изменение структуры оборотных средств, показатели оборачиваемости могут рассчитываться по отдельным элементам нормируемых оборотных средств. В этом случае оборачиваемость определяется путем сопоставления средних остатков отдельных элементов оборотных средств с объемом реализации продукции по предприятию.

Омертвление оборотных средств в сверхплановых и излишних запасах материальных ценностей вызывает замедление оборачиваемости оборотных средств и тем самым нарушает нормальную деятельность предприятия.

Кроме того, это ведет к образованию значительных запасов отдельных деталей и замедлению оборачиваемости оборотных средств. Одновременно увеличение числа переналадок, а следовательно, и времени приводит к неравномерности загрузки оборудования, использования трудовых ресурсов и уменьшает фондоотдачу производственного оборудования. Но равномерность загрузки оборудования и рабочей силы в значительной степени определяет показатели производственно-хозяйственной деятельности. Поэтому среди предприятий, работающих в одинаковых условиях, лучшие технико-экономические показатели имеют те, где равномернее загрузка и, следовательно, выше фондоотдача.

Кроме тою, удлинение сроков постройки того или другого объекта вызывает распыление и замедление оборачиваемости средств и ведет к удорожанию строительства объекта.

Кроме того, удлинение сроков постройки того или другого объекта вызывает распыление и замедление оборачиваемости средств и ведет к удорожанию строительства объекта.

Расчет показателей оборачиваемости по элементам позволяет установить, за счет чего произошло ускорение или замедление оборачиваемости за отчетный год. Работники банка определяют также оборачиваемость средств в сферах производства и обращения отдельно.

На складах нефтебаз не должно быть сверхнормативных запасов материалов, так как это приводит к замедлению оборачиваемости нормируемых оборотных средств и указывает на недостатки в части материально-технического снабжения.

Экономическая интерпретация значений коэффициента оборачиваемости основных средств

О расшифровке значений коэффициента оборачиваемости основных средств можно сказать следующее:

- нормативного значения и даже интервала значений не установлено;

- в частном случае нормативное значение показателя утверждается, исходя из специфики исследуемой компании;

- на значение коэффициента оборачиваемости активов значительно влияет отрасль деятельности предприятия;

- чем выше значение индикатора, тем больше прибыли приносит каждый рубль вложенных в активы средств;

- чем больше значение коэффициента, тем с большей скоростью происходит оборачиваемость капитала фирмы (а чем выше скорость оборачиваемости, тем лучше для компании).

Однако, существуют некоторые ориентиры, которые помогут проанализировать значение коэффициента и верно судить о грамотности экономической политики исследуемой фирмы.

Во-первых, о благоприятном стечении обстоятельств для предприятия говорит увеличение показателя. Увеличение КО в динамике – признак того, что компания при использовании такого же объема основных средств сумела увеличить объем выпускаемой продукции одним только ускорением оборота ОС. Добиться его роста можно путем оптимизации производственного процесса под влияющие на коэффициент факторы. Сделать можно следующее:

- вовремя модернизировать производство, разрабатывать и применять ноу-хау в технологическом процессе;

- уменьшить объем оборотных фондов;

- модернизировать процессы продаж и поставки сырья;

- улучшить качество выпускаемых изделий, тем самым повысив ее конкурентоспособность;

- снизить трудоемкость и временные затраты на производство и продажу товаров;

- заниматься развитием эффективного уровня технологий;

- оптимизировать эксплуатацию имеющихся ресурсов;

- повышать показатели прибыли фирмы;

- заниматься поддержкой роста продаж (без значительного увеличения задействования оборотных фондов);

- работать в направлении увеличения скорости проведения отчислений;

- совершенствовать проведение безналичных платежей за отгруженные товары;

- ввести режим экономии расходов на материалы и потребление энергии контролировать экономию ресурсов.

Во-вторых, изучать влияние факторов на рост/снижение значения коэффициента оборачиваемости основных средств следует в динамике (проще всего вести наблюдения в табличной форме).

В-третьих, следует сравнить полученное значение коэффициента по предприятию со следующими величинами:

- 1 – такое значение коэффициента оборачиваемости ОС свидетельствует о рентабельности компании и отсутствии проблем с управлением;

- от 1,35 – если получены такие значения, предприятие может похвастаться сверхрентабельностью и максимально грамотной экономической политикой.

В-четвертых, необходимо принять всевозможные меры по увеличению значения К, если выявлено его уменьшение в динамике. Привести к снижению показателя могли:

- Внедрение в производственный процесс ранее не применявшейся технологии.

- Изменения в технологии производства или его масштабах.

- Рост величины обязательств перед кредиторами.

- Уменьшение спроса на производимые изделия исследуемого предприятия.

- Ошибки в стратегии развития компании.

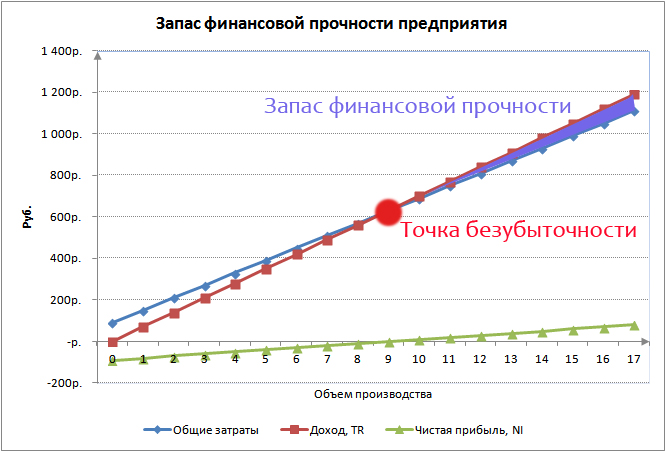

Экономический эффект в результате ускорения оборачиваемости

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы прибыли. Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

При расчете показателей оборачиваемости стоит учитывать то что, на длительность нахождения средств в обороте оказывают влияние различные внешние и внутренние факторы.

К внешним факторам относятся:

- отраслевая принадлежность;

- сфера деятельности организации;

- масштаб деятельности организации;

- влияние инфляционных процессов;

- характер хозяйственных связей с партнерами.

К внутренним факторам относятся:

- эффективность стратегии управления активами;

- ценовая политика организации;

- методика оценки товарно-материальных ценностей и запасов.

Отметим что, ускорение оборачиваемости оборотных средств уменьшает потребность в них: меньше требуется запасов, что ведет к снижению уровня затрат на их хранение и способствует, в конечном счете, повышению рентабельности и улучшению финансового состояния организации.

В свою очередь, замедление оборачиваемости приводит к увеличению оборотных средств и дополнительным затратам, а значит, к ухудшению финансового состояния организации.

Тем не менее основной подход к оценке коэффициентов оборачиваемости следующий: чем короче период оборота, тем более эффективна коммерческая деятельность предприятия и тем выше его деловая активность.

Качественные критерии деловой активности – это широта рынков сбыта (внутренних и внешних), деловая репутация фирмы, ее конкурентноспособность, наличие постоянных поставщиков и покупателей готовой продукции. Данные критерии следует сопоставлять с аналогичными характеристиками конкурентов, действующих в отрасли. Данные берутся в основном не из бухгалтерской отчетности, а из маркетинговых исследований.

Количественные критерии деловой активности характеризуются абсолютными и относительными показателями. В число абсолютных показателей входят: объем продажи готовой продукции, величина используемых активов и капитала, в том числе собственный капитал, прибыль.

Целесообразно сравнивать эти количественные параметры в динамике за ряд периодов (кварталов, лет). Оптимальное соотношение между ними: Темп прироста чистой прибыли > Темпа прироста выручки от реализации продукции > Темпа прироста стоимости активов > 100%

То есть прибыль предприятия должна увеличиваться более высокими темпами, чем остальные параметры деловой активности. Это значит, что активы (имущество) должны использоваться более эффективно, издержки производства должны уменьшаться. Однако на практике даже у стабильно работающих организаций возможны отклонения от указанного соотношения показателей. Причинами этого могут быть: освоение новых видов продукции и технологий, большие капитальные вложения в модернизацию и освоение основных средств, реорганизация структуры управления и производства и другие факторы.

Показатели деловой активности особенно важно сравнивать со средне отраслевыми значениями, так как их величина может существенно колебаться в зависимости от отрасли

Для чего нужен показатель

Бесперебойная работа экономического субъекта невозможна без экономических и материальных ресурсов. При дефиците запасов обеспечить полноценный производственный цикл проблематично. Но и при переизбытке ТЗ рациональность использования ресурсов снижается: компании придется обеспечить сохранность излишков, распределить избыток по точкам сбыта, пересмотреть план действий, чтобы исключить затоваривание.

Именно для решения аналогичных проблем необходим анализ оборачиваемости запасов. Этот показатель отражает скорость использования ТЗ в течение производственного цикла или иного промежутка времени. Правильная расстановка приоритетов позволит компании рационально запланировать заготовку и использование материалов, сырья и готовой продукции.

Экономический анализ оборачиваемости ТЗ позволит исключить такие негативные факторы:

- устранить перебои с поставками материалов, необходимых для производства;

- исключить залежалость товаров и сырья на складах;

- сократить количество списанных ТМЦ с истекшим сроком годности;

- уменьшить затраты на содержание складских помещений для обеспечения сохранности излишков товара;

- снижение количества неэффективных и неиспользуемых ТМЦ;

- рационализировать траты на оплату трудовых ресурсов, занятых переработкой, доставкой и хранением ТЗ.

Оборачиваемость запасов

Это процесс замены и/или полного (частичного) обновления запасов. Проходит он посредством перехода материальных ценностей (то есть вложенного в них капитала) из группы запасов в процесс производства и/или реализации. Анализ оборачиваемости запасов дает понять, сколько раз за расчетный период был использован остаток запасов.

Неопытные руководители для перестраховки создают излишние запасы, не задумываясь о том, что этот избыток приводит к «замораживанию» средств, расходам сверх нормы и снижению прибыли.

Экономисты советуют избегать подобных залежей запасов, имеющих низкую оборачиваемость. А вместо этого, ускоряя оборачиваемость товаров (услуг), высвобождать ресурсы.

Коэффициент оборачиваемости запасов. Формула расчета по балансу и МСФО

Формула расчета коэффициента оборачиваемости запасов выглядит следующим образом:

Коэффициент оборачиваемости запасов = Выручка от продаж/Средняя величина запасов

За место Выручки от продаж иногда используют Себестоимость проданной продукции.

Для расчета коэффициента достаточно наличие публичной отчетности предприятия. По РСБУ формула расчета выглядит следующим образом:

Коэффициент оборачиваемости запасов = стр.2110/(стр.1210нп.+стр.1210кп.)*0,5

Нп. – значение строки 1210 на начало период.

Кп. – значение строки 1210 на конец периода.

Не забудьте разделить сумму запасов начала и конца периода на 2, чтобы найти среднюю величину запасов предприятия.

Отчетный период может быть не год, а, к примеру, месяц, квартал.

По старой форме бухгалтерского учета формула расчета будет следующая:

Коэффициент оборачиваемости запасов =стр.10/(стр.210нп.+стр.210кп.)*0,5

Иногда, как говорилось выше, вместо Выручки (стр.10) используется Себестоимость проданной продукции (стр.20).

Трансформация коэффициента оборачиваемости запасов в Оборачиваемость запасов

Наряду с коэффициентом используют показатель Оборачиваемость запасов (период оборота запасов). Он отражает количество дней необходимых для превращения запасов в денежную массу. Формула трансформации коэффициента оборачиваемости запасов в период оборота запасов следующая:

Оборачиваемость запасов (в днях) = 360/Коэффициент оборачиваемости запасов

Иногда в формуле вместо 360 дней используют 365. Экономический смысл оборачиваемости запасов заключается в том, что он определяет, на сколько дней предприятию хватит имеющихся запасов на складе.

Два подхода к расчету коэффициента оборачиваемости запасов по МСФО

Есть два подхода вычисления коэффициента по МСФО (международная система финансовой отчетности) в первом подходе в формуле учитывается Выручка, а во втором – Себестоимость проданной продукции. Как вы, скорее всего, заметили, в российской практике также существуют эти два подхода к расчету коэффициента.

Приведу все в виде сравнительной таблицы.

| 1 подход к расчету Коз | 2 подход к расчету Коз |

| Inventory turnovers = Sales/Inventories | Inventory turnovers=Cost of goods sold/Average Inventory |

| В этом подходе Sales – Выручка,Inventories – запасы на конец отчетного периода | Cost of goods sold – себестоимость проданной продукции,Average Inventory – среднее значение запасов за отчётный период (сумма на начало и конец /2) |

Расхождение в результатах по этим двум подходам будет значительным. Связано это с тем, что Выручка значительно превышает значение Себестоимости проданной продукции.

Цикл оборотного капитала (денежный цикл, cash conversion cycle)

Оборачиваемость запасов тесно связана с циклом оборотного капитала. Что такое денежный цикл? Это количество дней, которое проходит с момента приобретения на денежные средства сырья и материалов для производства и до момента продажи изготовленных товаров. Цикл оборотного капитала (денежный цикл) измеряется в днях и определяет эффективность управления оборотным капиталом предприятия.

Формула расчета цикла оборотного капитала:

Цикл оборотного капитала (денежный цикл) = Оборачиваемость запасов (в днях) + Оборачиваемость дебиторской задолженности (в днях) – Оборачиваемость кредиторской задолженности (в днях)

Чем меньше цикл, тем быстрее предприятие возвращает деньги из оборота. Оптимальное значение цикла не существует, все зависит от отраслевых особенностей.