Lfl что это такое

Содержание:

- Анализ факторов, влияющих на показатели финансовых результатов (Факторный анализ)

- Ритейл и складская единица

- Особенности присвоения СКЮ

- Understanding Like-for-Like Sales

- Горизонтальный, вертикальный, трендовый анализ финансовых результатов, доходов и расходов

- История X5 Retail Group

- Other Considerations

- Цели показателя LFL

- Суть бизнеса X5 Retail Group

- Товары HoReCa в торговле

- Дополнительные критерии

- Fashion-ритейл

- ОТВЕТЫ@MAIL.RU: ЧТО ТАКОЕ UPT И CR ПОКАЗАТЕЛИ В РАБОТЕ МАГАЗИНА …

- Дискаунтер

Анализ факторов, влияющих на показатели финансовых результатов (Факторный анализ)

Изменение прибыли от реализации продукции обычно обусловлено изменением следующих факторов:

- объема реализации;

- структуры реализации;

- отпускных цен на реализованную продукцию;

- цен на сырье, материалы, топливо, тарифов на энергию и перевозки;

- уровня затрат материальных и трудовых ресурсов.

Любой факторный анализ состоит из следующих этапов:

Отбор факторов;

Классификация и систематизация факторов;

Моделирование взаимосвязей между результативными и факторными показателями;

Расчет влияния факторов и оценка роли каждого из них в изменении величины результативного показателя;

Практическое использование факторной модели (подсчет резервов прироста результативного показателя).

Далее рассчитываются изменение в статьях в соответствии с каждым фактором. В итоге получается таблица с показателями, которые оказали влияние на тот или иной результат деятельности. Например, результаты факторного анализа для валовой прибыли:Изменение выручки от реализации за отчетный период = сумма (в тыс. руб.)Изменение себестоимости реализованной продукции = сумма (в тыс. руб.)Изменение цены реализации = сумма (в тыс. руб.)Изменение ассортимента = сумма (в тыс. руб.)Итого изменение валовой прибыли за отчетный период = сумма (в тыс. руб.)

Ритейл и складская единица

Розничная торговля в больших объемах с широким ассортиментом товаров не может обойтись без учета СКЮ. Это необходимо потому, что при наличии сотен и тысяч складских единиц контроль над поступлением и расходом продукции переходит из плоскости бухгалтерии в плоскость логистики. По каждому СКЮ товара требуется вести подсчет остатков. Качественный контроль над непроданным объемом продукции и расчет количества, которое необходимо заказать, дает ключ к рациональному использованию каждого метра торговой площади и повышает суммарную доходность предприятия.

Однако на практике возникают сложности с корректным учетом СКЮ. Это ситуации, когда в распоряжении предприятия находится большое количество товаров со сложными идентификаторами, например, Болт М30 ГОСТ 15589-70 и Болт М30 ГОСТ 7805-70, есть риск путаницы между этими позициями. Могут появиться ошибочные данные об отсутствии одного СКЮ и переизбытке другого. Для предупреждения таких ситуаций каждому предприятию следует позаботиться о создании своей собственной прозрачной системы кодирования товаров, избегая дублирования обозначений.

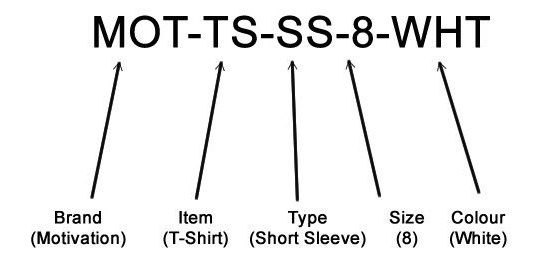

Особенности присвоения СКЮ

Малейшая разница в характеристиках двоих схожих между собой товарных единиц влечет за собой присвоение им разных идентификаторов. Например, 1%-му кефиру в пластиковой бутылке объемом 0,5 л и 2,5%-му в такой же таре будут даны разные СКЮ для отслеживания их движения на складе и выкладке на полках магазина.

Идентификатор может включать в себя как цифры, под которыми зашифрован товар, так и символы, обозначающие цвет, размер и другие версии продукта. СКЮ одежды, предметов бытовой техники, мебели, канцелярских принадлежностей часто формируется с помощью комбинации чисел и букв (например, 123-СИН). В соответствующих магазинах удобно отслеживать статистику продаж с учетом цветов, размеров и других сопутствующих характеристик.

Understanding Like-for-Like Sales

Like-for-like sales is a method of financial analysis that is used to identify which of a company’s products, divisions, or stores are contributing to its growth and which are lagging behind. It also excludes extraneous factors that could artificially inflate or deflate the numbers, such as a major foreign acquisition.

1:36

Like-for-Like Sales

Like-for-like sales analysis helps companies and investors gain insight into which products are contributing to a company’s growth or decline. It is commonly used when making granular sales comparisons, such as comparing sales in specific regions or comparing two retailers selling identical products. It is particularly helpful when a company operates more than one type of retail operation, like Wal-Mart’s Walmart and Sam’s Club stores.

Key Takeaways

- Like-for-like sales numbers indicate the revenues of stores or products with similar characteristics, omitting outliers that could distort the results.

- Comparison of the numbers over time gives insight into the factors that are contributing to a company’s growth or decline.

- Sales analysis may be used to isolate many factors that contribute to success or failure.

When analyzing like-for-like sales, segments are typically grouped to show their percentage growth rates for a particular time period. As in any financial analysis, like-for-like data can be compared to the same quarter in a previous year, the prior quarter, or across several sequential quarters.

A company’s quarterly financial reporting often includes the like-for-like metrics it considers significant to its business.

Retail companies use the like-for-like metric most often for its insight into existing stores versus newly opened stores. If a retail company has a high like-for-like store sales growth rate and a high total revenue growth rate, it can be seen as a sign that established stores are driving growth. If a company has an average like-for-like store sales growth rate but a high total revenue growth rate, it can be a sign that new stores or new products are drawing shoppers’ attention.

Горизонтальный, вертикальный, трендовый анализ финансовых результатов, доходов и расходов

Вертикальный анализ P&L отчета заключается в сравнении структуры формирования финансовых результатов в сравнении с предыдущими периодами (например текущий период и два предыдущих).Горизонтальный анализ P&L отчета заключается в изучении темпов роста показателей, выявление причин изменений в их структуре.Трендовый анализ P&L отчета возможен при наличии сопоставимых данных за несколько лет, что предполагает длительный период функционирования организации, стабильность методов бухгалтерского учета и устоявшиеся формы бухгалтерской отчетности, возможность учитывать влияние инфляции на бухгалтерские показатели. Данные базового года служат исходной точкой расчета и принимаются за 100%. Изменение показателей отчета о прибылях и убытках (объема продаж, себестоимости, различных доходов и расходов, показателей финансовых результатов) рассчитывается по каждому показателю в процентах к базисному году. При изучении достаточно длительного периода данные могут быть усреднены (например, рассчитаны средние показатели за каждые три года). Другой подход — расчет структурных показателей отчета о прибылях и убытках за ряд лет. Тренды, построенные таким образом, изучаются для выявления тенденций изменения финансовых результатов.

История X5 Retail Group

X5 образовалась в 2006 году путем слияния двух рознично-торговых сетей «Пятёрочка» и «Перекрёсток».

Перекресток был основан Консорциумом «Альфа-Групп». Первый магазин открылся в 1995 году в Москве, а первая Пятерочка появилась в 1999 году в Санкт-Петербурге.

Оба ритейлера развивались достаточно активно, скупали мелкие продуктовые сети и завоевывали признание граждан.

На момент слияния в 2006 году общее число магазинов двух компаний превышало 600 штук, в то время как Магнит уже в 2005 насчитывал полторы тысячи торговых точек и активно пробирался в центральный округ.

Но через 10 лет, в 2016 году, Магнит уступает первенство по доле рынка и уже четыре года X5 является бессменным лидером.

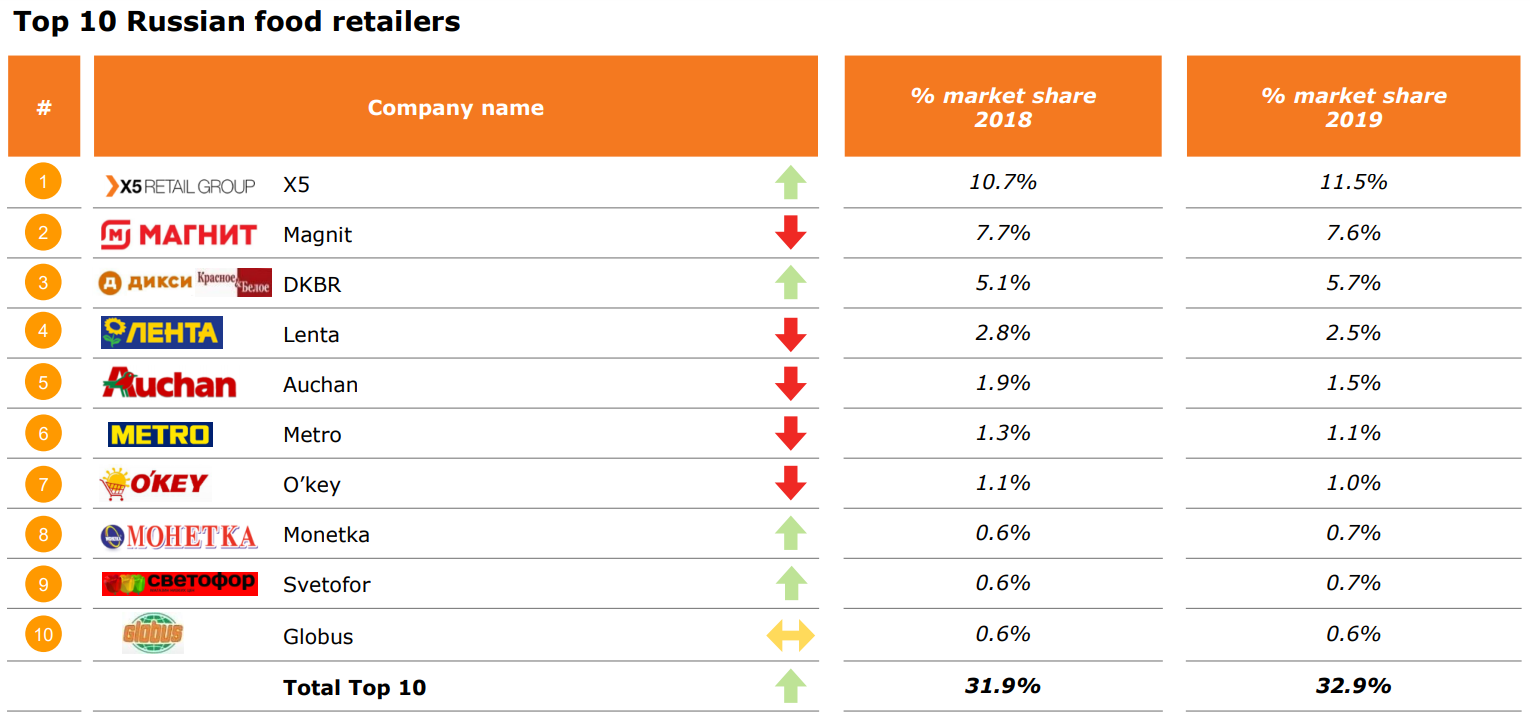

По итогам 1 кв. 2020 года компания насчитывает 16 658 магазинов, 42 распределительных центра, занимает 11,5% российского рынка продуктового ритейла:

Рис. 1 Доля рынка X5. Помимо X5 положительную динамику показывает DKBR

Давайте взглянем на бизнес подробнее и попытаемся понять, чем обусловлены достижения X5

Other Considerations

A company’s fourth-quarter reporting is often the best time to look at a company’s results, and specifically at its like-for-like sales metrics, as it provides a comparison based on the full fiscal year and prior fiscal year.

In addition to reporting sales revenue by comparable-store sales or geographical store sales, companies may use other segmentation approaches that are worth following. In particular, global companies have to deal with foreign exchange rates, which can affect sales revenue. Many of these companies will include details on currency adjustments and how they influenced sales and net income.

Цели показателя LFL

Как несложно догадаться, аббревиатура LFL пришла в отечественную экономику с Запада. Помимо основного, самого распространённого названия Like-For-Like (буквально «один к одному»), существует ещё два, также англоязычных:

- Same Store Sales (SSS) — «продажи в том же магазине»;

- Comparable Store Sales (CSS) — «сравнимые продажи в магазине».

Все три термина абсолютно равнозначны и взаимозаменяемы, однако исторически чаще всего используется первый; именно он и будет в последующем тексте.

Показатель LFL позволяет объективно оценить эффективность торговли

Показатель LFL позволяет объективно оценить эффективность торговли

Разобравшись с терминами, можно приступать к сути. LFL (Like-For-Like) — это показатель эффективности торговли, позволяющий оценить динамику развития торговой сети или отдельного магазина, целиком исключив органические факторы: появление новых точек или закрытие уже существующих.

Простой пример: в 2016 году торговая сеть «Василёк» состояла из десяти отдельных супермаркетов, расположенных в одном или нескольких городах. В 2017 году появилось три новых магазина, а ещё через год закрылось пять. При этом суммарный оборот сети составил:

- в 2016 году — 300 миллионов рублей;

- в 2017 году — 350 миллионов рублей;

- в 2018 году — 330 миллионов рублей.

Казалось бы, всё очевидно: с 2016 по 2017 годы эффективность торговли выросла, а с 2017 по 2018 — немного упала. Но, применив LFL к одному конкретному супермаркету и сравнив его показатели за каждый год, можно получить любопытные данные:

- в 2016 году его оборот составлял 30 миллионов рублей;

- в 2017 году — 30 миллионов рублей;

- в 2018 году — 35 миллионов рублей.

Таким образом, с исключением случайных органических факторов (открытия и закрытия торговых точек), «оттягивающих» на себя внимание, легко прийти к выводу, что эффективность торговли в отдельно взятой точке с общим в 2016–2017 годах осталась на том же уровне, а в 2017–2018 годах даже выросла. Анализа эффективности торговли в одном супермаркете и лишь по одному фактору для того, чтобы получить общую картину недостаточно, но даже его хватает, чтобы понять, насколько серьёзно могут ввести в заблуждение казалось бы малозначимые события

При получении (расчёте) LFL не берутся во внимание:

- вновь открытые;

- закрытые (временно или окончательно) торговые точки.

Пусть у «Василька» появился соперник — «Колокольчик». По итогам 2017 года оборот первой сети составил 350 миллионов рублей при двенадцати открытых супермаркетах, а второй — 290 миллионов рублей при шести функционирующих торговых точках.

Как и в первом примере, вроде бы всё понятно: «Василёк» ведёт торговлю эффективнее, чем «Колокольчик», потому что общий доход сети выше. Применив же показатель LFL и сравнив, как прежде, два конкретных супермаркета, но теперь конкурирующих, можно получить следующие значения:

- оборот магазина из первой сети равен 30 миллионам рублей;

- из второй — 45 миллионам рублей.

Отсюда следует совершенно логичный вывод: торговля в «Колокольчике» налажена эффективнее, чем в «Васильке», а отставание в общем обороте — вопрос времени: сеть молода и пока не успела разрастись до размеров конкурента.

Показатель LFL можно использовать для того, чтобы:

- определить успехи торговли относительно прошлого расчётного периода (недели, месяца, квартала, года);

- исключить влияние сторонних факторов;

- сравнить эффективность торговых сетей-конкурентов;

- понять причины снижения общего оборота;

- прогнозировать будущие события (рост или упадок).

Порядку расчёта LFL и прикладному значению этого показателя будет посвящён следующий раздел.

Суть бизнеса X5 Retail Group

У компании на данный момент есть 3 формата магазинов:

Магазины у дома — бренд “Пятерочка”

По результатам 1 кв. 2020 приносят большую часть выручки — 79%. Сейчас у компании 15 739 точек, а средняя площадь каждой — 390 м2

Именно такие небольшие магазины с невысокими ценами, находящиеся в шаговой доступности от дома, являются в нашей стране самым популярным форматом, что в общем-то отражено в выручке.

Менеджмент делает ставку на развитие этого сегмента — множество пилотных проектов запускается именно в пятерках, и магазины плавненько превращаются из жестяных коробок в опрятные торговые точки с удобным расположением товаров, множеством свежих продуктов и кассами самообслуживания.

Сейчас ритейлер стремится к тому, чтобы развиваться по большей части не за счет расширения площадей, а именно за счет модернизации магазинов и увеличения операционной эффективности. Отметим, что по такому же пути идут и Магнит и Лента.

Супермаркеты в лице бренда “Перекресток”

Всего открыто 846 магазинов, которые приносят 17% выручки. Средняя площадь каждого супера — 1058 м2

Перекресток позиционируется, как премиальный сегмент с большим ассортиментом и упором на свежую и ready-to-eat продукцию.

Над этим форматом менеджмент работает в схожем направлении — больше диджитализации и современных технологий, меньше просрочек и неопрятных полок с товарами.

Гипермаркеты — бренд “Карусель”

Формат представлен 73 магазинами и приносит всего 4% всех денег. Средняя площадь каждого гипермаркета — 4026 м2

Гипермаркеты — умирающая история, от которой менеджмент потихоньку избавляется.

Дело в том, что нарастает конкуренция со стороны Ecommerce и “магазинов у дома”. Люди больше не хотят ходить в гигантские магазины и проводить часы в поисках необходимых продуктов.

Часть торговых точек будет закрыта, часть переведена под бренд “Перекресток”, а судьба того, что останется, будет решаться позже.

Онлайн-бизнесы

Сюда входят Perekrestok.ru, Express Delivery, 5Post

Perekrestock.ru — сервис по доставке продуктов из супермаркетов “Перекресток” запустился в 2017 году.

Express Delivery — оперативная доставка продуктов из Пятерочки. Запущена во время пандемии.

5Post — сеть постаматов, в которых можно забрать заказ из онлайн магазина.

Пока что доля этих бизнесов крайне мала. В апреле продажи компании через онлайн составили всего 2% от суммарных продаж в регионах, где в данный момент эти сервисы доступны, однако уже этого хватило, чтобы стать лидером на рынке онлайн продаж продуктов питания и обогнать сервис “Утконос”.

По заявлениям аналитиков именно эпидемия сыграла в этом определяющую роль и заставила развивать инфраструктуру онлайн-продаж быстрее.

Исходя из вышесказанного, можем сделать следующий вывод — менеджмент следит за тенденциями на рынке и пытается извлечь из них максимальную выгоду.

Товары HoReCa в торговле

Товары Хорека – это продукция, реализуемая в точках продаж Хорека, а также поставляемая компаниям Хорека для торговли.

Товары для продажи в точках реализации Хорека:

- Продукция для перепродажи: алкоголь, безалкогольные напитки, сигареты, снеки. Обычно через точки продаж Хорека есть возможность активно реализовывать эксклюзивные или товары премиум-класса (пример – дорогой алкоголь).

- Товары с высокой степенью обработки. Они позволяют быстро и с наибольшим выходом приготовить их прямо перед продажей: фрукты и овощи быстрой заморозки, полуфабрикаты, продукты, почищенные, нарезанные.

Товары для обеспечения деятельности Хорека включают:

- Оборудование, которым снабжаются места общественного питания для хранения и переработки продуктов. Также это могут быть предметы интерьера для отелей, гостиниц (например, диваны, кровати, кресла), системы вентиляции и кондиционирования.

- Расходные материалы. Под этим понятием подразумеваются все сопутствующие товары, поставляемые в компании Хорека, например, для сервировки стола – текстиль, вазы, свечи, салфетки, посуда; для гостиничного бизнеса – полотенца, средства гигиены, постельное белье, спецодежда.

- Рекламно-маркетинговые материалы – помогают продвигать бренд. Это могут быть брендированные подставки для салфетки, реклама на тентах для столиков на улице или выполненные на заказ папки для меню.

У продуктов, поставляемых в точки реализации сегмента, следующие особенности:

Высокое качество продукта. Компания, покупающая продукт, должна быть уверена в его хорошем качестве и в том, что это качество неизменно. В противном случае это может повлиять на продажи товара конечному потребителю.

Продукты питания

- Невысокая стоимость продукта. Чем ниже будет себестоимость товара, тем привлекательнее будет продукт для организации.

- Стабильные поставки и постоянство ассортимента. Товар должен быть в наличии у поставщика, отгрузка должна происходить без задержек.

- Высокий уровень обработки поставляемых товаров. Чем меньше будет затрачено времени на переработку продукта, тем он привлекательнее для покупателя.

- Удобство общения с поставщиком или торговым представителем, оперативное решение всех возникающих проблем.

Дополнительные критерии

Иногда в качестве критерия оценки внедрения обязательного ассортимента вместо показателя MML используют производный показатель — процент точек (от общего планового числа), внедривших MML полностью (или на определенный процент). Так можно выводить в отчет дополнительную информацию, помогающую торговому персоналу достигать поставленные задачи:

- объем продаж по продуктам, входящим в план MML, а также его отношение к объему продаж всех продуктов;

- количество продуктов, которого не хватает для того, чтобы MML был выполнен полностью (или на заданный процент). Интересно, что в общем случае данный показатель определен только для одной ТТ, то есть не агрегируется. Например, есть 2 торговые точки, список MML для каждой из которых состоит из 100 продуктов. В каждую нужно продать по 80 продуктов (выполнить MML на 80%). В первую на сегодня продано 70 продуктов из планового списка MML, а во вторую всего 40. Очевидно, что для первой точки количество продуктов, которого не хватает для достижения цели, равно 10, а для второй – 40. Однако при этом нельзя сказать, что всего не хватает 50 продуктов. Действительно, если мы продадим все 50 продуктов во вторую точку (выполним MML на 90%), то в первой точке все равно будет не хватать 10 продуктов. Этот показатель является аддитивным только тогда, когда целью является 100% выполнения плана. Для того чтобы выполнить MML в магазине «Весна» на 80%, нужно продать в него всего 7 продуктов (880% = 6,4), то есть не хватает еще трех. Для магазина «Лето» не хватает всего одного продукта, а для магазина «Заря» — двух;

- общее количество торговых точек, входящих в план MML. В примере это число равно трем;

- количество торговых точек, для которых был продан хотя бы один продукт из списка MML. Также равно трем, так как во все магазины было продано по несколько продуктов из списка MML;

- количество уникальных продуктов, которые входят в план MML. В нашем примере равно 10, так как нет ни одного продукта, который бы не должен был продаваться ни в одной торговой точке;

- количество уникальных продуктов, входящих в план MML, по которым были продажи. В примере равно 7, так как по трем продуктам продаж вообще не было.

Все указанные выше показатели должны изменяться в зависимости от фильтров, примененных к измерению «продукт». Другими словами, если в нашем примере мы выберем только фрукты, все вычисления должны быть проведены так, как будто других продуктов у компании нет.

Fashion-ритейл

Familia

За год Familia открыла 46 новых магазинов в 20 регионах страны – общее число магазинов бренда на конец года составило 285. Компания росла во всех географических направлениях: появилась в Калининграде, самом западном регионе России, увеличила присутствие в восточной части страны, открыв новые магазины в Красноярске и Сургуте.

На юге России Familia расширила присутствие за счет новых магазинов в Краснодарском крае и Республике Адыгее. Кроме того, компания вышла за Полярный круг – самая северная точка на карте Familia теперь в Мурманской области.

Оборот федерального off-price-ритейлера Familia по итогам 2019 года увеличился на 20% по сравнению с предыдущим годом, достигнув 33,5 млрд рублей. Выручка по сопоставимым магазинам возросла на 4%.

Melon Fashion Group

За 2019 год сеть увеличилась на 282 магазина, из них 138 собственных и 144 франчайзинговых. На конец года сеть насчитывает 857 магазинов, включая 554 собственных и 303 франчайзинговых.

В августе 2019 года группа компаний, которая владеет торговыми сетями одежды befree, Love Republic и Zarina, включила в свой портфель бренд Sela. Благодаря этому выручка по итогам 2019 года может достичь 24 млрд рублей.

«Обувь России»

ГК «Обувь России» раскрыла данные о темпах развития в 2019 году. За прошедший год группа открыла 181 магазин. Активно расширялась и география присутствия сети – магазины появились в 125 новых городах. В результате на 31 декабря 2019 года розничная сеть насчитывала 908 магазинов (из них 172 франчайзинговые) в 370 городах России.

Подавляющее большинство открытий в 2019 году пришлось на Сибирский федеральный округ и Дальний Восток – 39% и 22% соответственно. По 18% от общего объема новых магазинов открылось в Приволжье и на Урале. На Северо-Западе России открыто только 3% от общего числа новых точек.

Данных о финансовых и операционных результатах работы ГК «Обувь России» пока в открытом доступе нет.

«Стокманн»

В 2019 году под вывеской «Стокманн» в Москве открылись 3 новых точки: 2 универмага (на месте универмагов PODIUM Market, от развития сети которых компания отказалась), и аутлет в дисконт-центре «Орджоникидзе». На сегодняшний день сеть включает 11 магазинов в Москве, Санкт-Петербурге, Екатеринбурге, Казани, Краснодаре.

ОТВЕТЫ@MAIL.RU: ЧТО ТАКОЕ UPT И CR ПОКАЗАТЕЛИ В РАБОТЕ МАГАЗИНА …

Показатель среднего чека говорит о том, какую сумму в среднем тратит покупатель в вашем магазине. Вы можете рассчитать его, разделив общий объем продаж магазина на количество чеков. Сделать так, чтобы покупатель оставлял в вашем магазине большую сумму – пожалуй, самый очевидный способ повысить результаты работы магазина. Этот показатель говорит о том, насколько грамотно вы презентуете товар, который представлен в вашем магазине. Безусловно, в погоне за повышением Среднего Чека вы не должны прийти к агрессивным и навязчивым продажам. Контроль за тем, чтобы этого не произошло, лежит на плечах менеджера магазина, а описанные стандарты работы с покупателем должны исключать такую возможность.

Иногда продавцы не предлагают дорогие товары, потому что могут считать их цену неоправданной, или же просто не зная характеристик технически более сложных моделей. Иногда им просто не хватает умения аргументировано переключить покупателя с покупки разрекламированной недорогой модели на более дорогую, но более подходящую потребностям покупателя.

Как и в случае с Коэффициентом Конверсии, в области повышения Среднего Чека нет пределов совершенству. Ваши показатели сегодня должны быть лучше ваших показателей вчера, Средний Чек в этом месяце должен превышать Средний Чек предыдущего. Показатель Среднего Чека хорош еще и тем, что над ним можно работать даже в самый «низкий» сезон, ведь даже когда объем продаж вашего магазина падает из-за отсутствия покупателей, Средний Чек все равно может расти! И это ответственность менеджера магазина. Если за привлечение покупателей в магазин не всегда отвечает именно он, то Средний Чек показывает, насколько качественно ведется работа с покупателем внутри магазина.

Средний чек. . вкратце, это общая выручка магазина поделенная на кол-во покупателей, прошедших через кассу. Пример «дядя Вася купил булку хлеба за 2,7 грн, Марина йогурт за 5 грн, а Витя коньяк за 300 грн = (2,7+5+300)/3=102,6 грн средний чек… .

)))

Дискаунтер

В классическом понимании дискаунтер – магазин площадью от 300 до 1500 кв. м с большой долей товара по ценам ниже среднерыночных, с узким ассортиментом товаров, без дополнительных услуг.

«В России формат дискаунтеров является безусловным лидером рынка продуктовой розницы по объему и темпам роста, – говорит управляющий партнер myRetailStrategy Александр Шубин. – Наиболее известные названия в этом формате, конечно, федеральные сети «Магнит», «Пятерочка», «Красное и Белое», которые показывают высокую динамику. Региональные ритейлеры, позиционирующиеся в аналогичном формате, также стараются наращивать рыночную долю, это такие сети, как «Монетка» (Екатеринбург), «Мария-РА» (Барнаул), «Светофор» (Красноярск), «Победа» (Ульяновск), Хороший (Красноярск), «ХлебСоль» (Иркутск), «Амбар» (Хабаровск)».

Самая крупная сегментация дискаунтеров – жесткий и мягкий.

В зале дискаунтера «Светофор»

Жесткий дискаунтер – это прежде всего ограниченный ассортимент и сильное ценовое преимущество, которое должно достигать 20–25% и выше, в зависимости от категории, ориентация на мелкооптовые покупки. Торговые залы жестких дискаунтеров оснащены стеллажами складского типа, используется преимущественно палетная и коробочная выкладка.

«Как правило,

бизнес-модель

жестких дискаунтеров предполагает очень низкую рентабельность по марже – около 10–15%, – рассказывает Александр Шубин. – Как следствие, прибыльность составляет всего около 1%, что вынуждает ритейлера минимизировать затраты на персонал, сервис и аренду. Соответственно, такие магазины очень чувствительны к стоимости аренды и поэтому располагаются на окраинах города или за городом».

Одной из разновидностей жесткого дискаунтера являются магазины-склады, обычно работающие по клубной системе. Самым ярким и успешным примером в этом сегменте является американская сеть Costco, вторая в мире по размеру после Walmart.

В России ярким примером формата жесткий дискаунтер является «Светофор». Средняя площадь магазинов «Светофор» – 900–1200 кв. м, ассортимент – 2 тыс. SKU.

Как отмечает генеральный директор ИА INFOline Иван Федяков, в России, где более 20% населения живет за чертой бедности, аудитория жестких дискаунтеров большая и стабильная, что является предпосылкой для дальнейшего развития дискаунтеров. В России «Светофор» – пока единственный федеральный игрок сегмента жестких дискаунтеров, который в 2019 году перешагнул рубеж 1 тыс. магазинов. В классическом дискаунтере – узкий ассортимент, минимальная наценка, и большую часть ассортимента составляют товары СТМ. Пока в России работают в основном мягкие дискаунтеры, ниша жестких свободна.

Мягкие дискаунтеры имеют меньшую площадь, чем жесткие, – от 300 до 1500 кв. м, более широкий ассортимент товаров фреш, большую долю выкладки по SKU, что обуславливает дополнительные затраты на персонал, большую долю промо, более качественный сервис и более высокий уровень цен. Ритейлеры, работающие в этом формате, вводят дополнительные услуги и предложения – свежая выпечка (допек), фокус на овощи-фрукты, широкий ассортимент non food, с подчеркиванием сезонного предложения. На российском рынке можно отнести к мягким дискаунтерам сети «Пятерочка», «Магнит у дома», «Монетка», «ХлебСоль».

Зал магазина «Пятерочка» новой концепции (2019 г.)

В процессе развития формат дискаунтер приобретает новые черты и характеристики.

По оценке Александра Шубина, классический дискаунтер мигрирует в трех направлениях:

1. Классический европейский дискаунтер типа Lidl или Aldi, показательный пример – сети «Да!» и «ХлебСоль». Ориентируется в первую очередь на население старшего поколения и население с более низким доходом.

2. Формат «магазин у дома» – мягкий дискаунтер с расширенным ассортиментом, с ценами ниже, чем в супермаркете, с продуктами собственного производства – «Магнит у дома», «Пятерочка», «Верный». Ориентированы на более молодое поколение с доходом средний – средний минус и располагаются около дома.

3. Так называемые «долларовые» магазины, с концепцией «все по одной цене», представляют собой комбинацию дискаунтера с расширенным ассортиментом нон-фуда, например, FixPrice, который использует продуктовую категорию для привлечения трафика.